简单来说,偿付能力是指「在任何时候,保险公司履行所有合同义务的能力」,体现了资产和负债的关系,是保险公司的生命线。

不管广告铺得多广,不管群众口碑多好,不管网点开得多密集,能不能赔还得看数据。

这里包含两个关键数据:

核心偿付能力充足率:核心资本与最低资本的比值,衡量保险公司高质量资本的充足状况。

综合偿付能力充足率:实际资本与最低资本的比值,衡量保险公司的总体充足状况。

当核心偿付率》50%,且综合偿付能力充足率》100%,就算是偿付能力达标的公司。

更通俗地说,把保险公司比作一个家庭。

核心偿付率:家庭的活期存款能偿还50%以上的债务;综合偿付率:家庭的存款+股票+基金+其他可快速变现资产能偿还100%以上的债务。

我们就能称这个家庭是合格的债务方。

每季度要求家庭公布偿付数据,能快速发现财务危机。

早发现、早解决。

保证家庭的稳定持续。

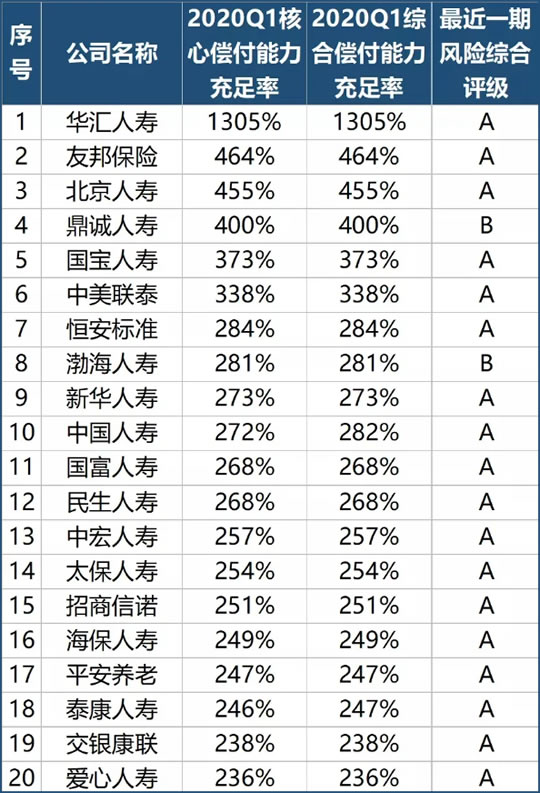

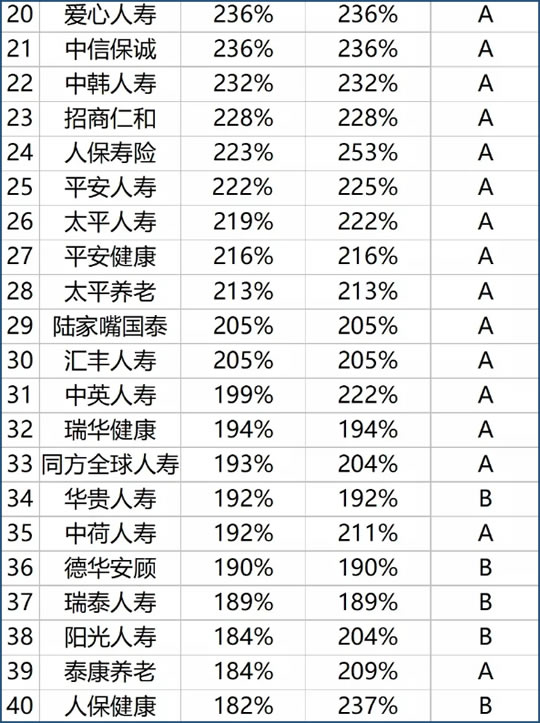

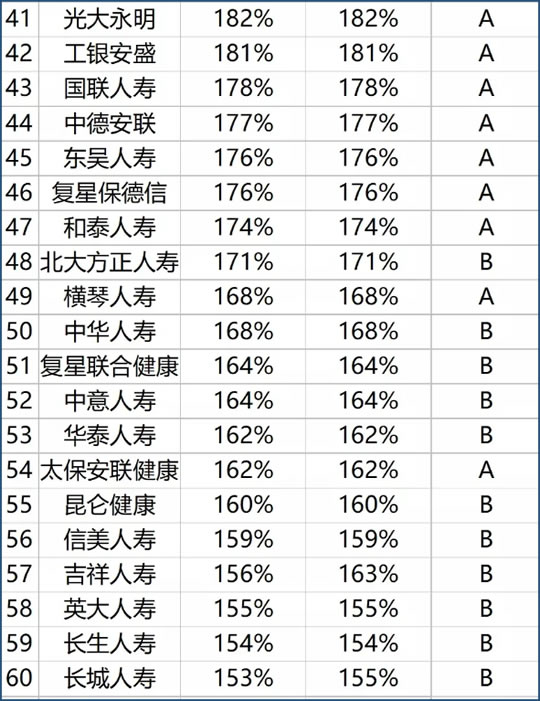

偿付能力数据排行☟

受疫情影响,许多保险公司的偿付能力数据都有所下滑。

但整体还是保持在了及格线之上。

另外,大小公司之间,偿付能力并没有明显的界限。

比如中国人寿的综合偿付能力是281、5%,渤海人寿是281、4%。

从体量规模上两者没得比,但对自身保单的偿付能力是一致的。

不存在大公司更能赔,小公司赔不了的状况。

有偿付能力排前列的小公司,比如华汇人寿。

也有偿付能力吊车尾的大公司,比如华夏保险。

所以不用太在意公司大小之别,有能力理赔就是好公司。

如果偿付能力不足怎么办?

当偿付能力不足时,国务院保险监督管理机构可以采取以下措施:

1、责令增加资本金、办理再保险;

2、限制业务范围;

3、限制向股东分红;

4、限制固定资产购置或经营费用规模;

5、限制资金运用的形式、比例;

6、限制增设分支机构;

7、责令拍卖不良资产、转让保险业务;

8、限制董事、监事、高级管理人员的薪酬水平;

9、限制商业性广告;

10、责令停止接受新业务。

总之管到你偿付率回到标准线为止。

那偿付充足率越高越好吗?

不是的,高偿付充足率并不代表着这家公司就实力强劲,因为很多保险公司新成立,业务量比较小,要承担的偿付责任也少,所以偿付充足率会显得很高,比如华汇人寿、国富人寿。

短期上千的偿付率,并不能代表长期的偿付水平,当业务量提高,偿付充足率会慢慢回归正常范围。

那偿付充足率低就一定是差公司吗?

也不是,只要处在监管要求的红线之上,保险公司的偿付就不成问题。有些公司为了抢占市场,获取更多用户,产品的性价比会有一定优势,因此一定程度上会降低其偿付率。

综合来看,保险公司的偿付充足率过高或过低都不是一件合理的事情,保持在一个范围会好一些。

本文地址:http://www.cj8845.cn/1405.html

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 931614094@qq.com 举报,一经查实,本站将立刻删除。